Ancora oggi, in

alcuni ambienti economici, non è perfettamente chiaro il significato

del termine anglo-sassone "MARKETING" il quale molto spesso

si confonde con pubblicità e propaganda o, addirittura, si

considera un'attività teorica ben poco collegata ai "reali"

problemi delle imprese.

Con tale termine invece si intende la disciplina che razionalizza

l'insieme delle azioni intraprese dal l'imprenditore nel momento in

cui effettua degli scambi in un mercato concorrenziale.

Ad esempio, lo stabilire gli obiettivi dell'azienda in termini di

quota di mercato, di posizione rispetto alla concorrenza, di segmento

di clientela da servire, di linee organizzative nel lungo termine

sono decisioni di MARKETING "strategico", mentre effettuare

scelte di prezzo, tipo di prodotto, di pubblicità e di canali

distributivi vuoi dire agire in termini di MARKETING "operativo".

Queste decisioni - necessariamente tra loro coerenti - sono finalizzate

a soddisfare i bisogni del mercato e solo da questi ultimi sono orientate.

Il MARKETING, originariamente applicato alle imprese industriali,

va acquistando sempre maggiore importanza nella lotta concorrenziale

tra gli Istituti di Credito dei piú importanti paesi occidentali.

Le Banche americane in primo luogo, ma anche le francesi e le tedesche,

hanno al loro interno una funzione MARKETING come Staff alla Direzione

Generale e qualunque azione, di lungo o breve termine, rientra in

una linea strategica ben definita e finalizzata ad obiettivi di mercato.

In Italia si è parlato poco - in termini operativi - di MARKETING

bancario in quanto sono venuti a mancare i presupposti essenziali

per la sua applicazione. Le politiche della Banca d'Italia infatti

hanno, per molti anni, ridotto la sfera di autonomia decisionale dei

nostri Istituti Finanziari costringendoti quasi a burocrati del credito.

Ciò ha sostanzialmente limitato la lotta concorrenziale e causato

la formazione di un sistema bancario statico e poco efficiente. Oggi

le cose stanno cambiando.

In seguito a stimoli di ordine interno - il drenaggio di liquidità

del sistema ad opera dello Stato con BOT e CCT e l'intenzione dell'Istituto

Centrale di far recuperare alle organizzazioni bancarie efficienza

e caratteristiche d'imprenditorialità - e di ordine esterno

- la sempre maggiore espansione sul territorio nazionale di aggressive

banche straniere - i nostri Istituti di Credito si sono resi conto

delle loro inefficienze ed hanno intrapreso la direzione della riforma.

Essi tendono a

rafforzarsi, a diversificare le attività finanziarie e a modificare

la tradizionale gestione della clientela ed i servizi offerti: progressivamente

vanno acquisendo un orientamento al MARKETING. Naturale modello per

tale evoluzione sono le Banche americane le quali considerano il mercato

come il punto di riferimento per ogni azione gestionale. Queste, ad

esempio segmentano la clientela per fatturato e classi di attività

e per ognuno di questi raggruppamenti, secondo i relativi bisogni,

stabiliscono un "pacco" di servizi da offrire e definiscono

le modalità con cui saranno proposti da uno specialista in

"SALES-MNTG" (vendita).

Tale condotta "per obiettivi specifici" razionalizza gli

sforzi, motiva il personale e rende efficiente l'intera gestione.

Il processo evolutivo del settore, cui stiamo assistendo, interessa

anche le banche a carattere locale le quali, pur se caratterizzate

da piú stretti rapporti con la vita economica, politica e sociale

del territorio operativo e da una maggiore flessibilità, rispetto

agli Istituti Creditizi di grosse dimensioni, non possono contare

sulle notevoli economie di scala, su un'ampia disponibilità

di risorse, su una vasta gamma di servizi e sulla maggiore possibilità

di frazionare i rischi locali e settoriali. Pertanto, in un sistema

in cui si è risvegliata la competizione di stampo manageriale

- aspra e senza risparmio di colpi bassi - queste istituzioni regionali

e provinciali, se non vorranno essere destinate ad un irrimediabile

declino, dovranno intervenire con misure idonee a rendere la propria

struttura organizzativa tale da affrontare la piú aggressiva

concorrenza.

Le iniziative di fusione e di creazione di consorzi tra banche per

rafforzare la posizione sul mercato, gli investimenti in elettronica

e l'aggiunta di servizi per la clientela - anche se importantissimi

- non sono però sufficienti senza una contemporanea "rivoluzione"

dell'organizzazione, della cultura gestionale e delle modalità

di approccio del mercato.

Si dovrà riprogettare l'intero sistema aziendale secondo un

nuovo orientamento di MARKETING.

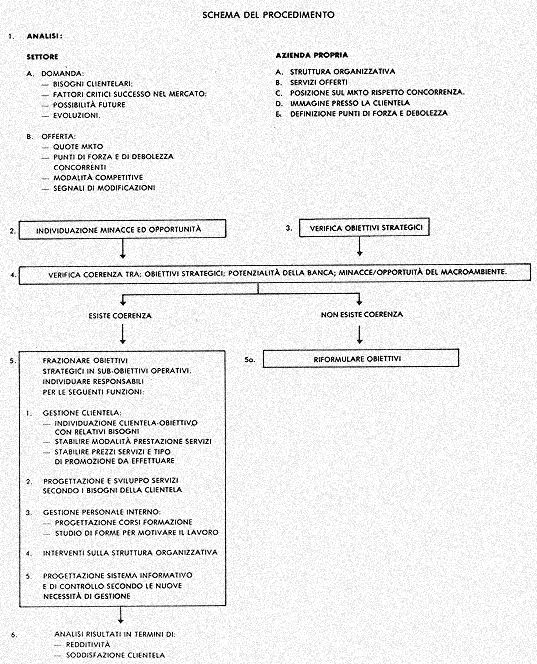

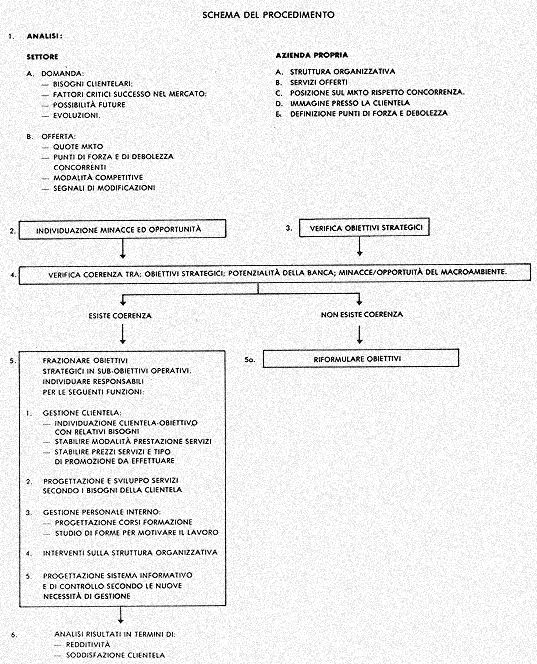

Nello schema rappresentato sono delineate le linee d'azione richieste

per tale processo evolutivo.

La prima fase è quella dell'analisi introspettiva e del macroambiente

in cui opera l'azienda. Da una parte sarà evidenziata la struttura

organizzativa attuale, l'immagine presso la clientela, la quota di

mercato, i servizi che possono essere offerti e le risorse a disposizione

sino a verificare gli obiettivi strategici della Direzione.

Dall'altra si analizzerà in dettaglio:

1. Il panorama concorrenziale in termini di:

a) Modalità competitive del settore;

b) Gruppi strategici (Banche a carattere internazionale, nazionale,

locale) con relativi punti di forza e di debolezza;

c) Servizi offerti:

d) Segnali di mosse future degli avversari.

2. La domanda in termini di:

a) Clientela attuale e potenziale classificata per tipo e dimensione;

b) Bisogni del mercato presenti, potenziali, soddisfatti e insoddisfatti;

c) Fattori critici di successo nel mercato.

In seguito a questa prima verifica, durante la quale il banchiere

dovrà avvalersi dell'aiuto di un oggettivo analista esterno,

saranno evidenziate le minacce e le opportunità che il settore

presenta.

Solo casi si potrà accertare la congruità, rispetto

al mercato, del fini originari della banca ed, eventualmente, apportare

le necessarie modifiche.

Fase successiva è quella piú operativa dell'attuazione

durante la quale dai definiti obiettivi strategici di lungo termine

si dovranno ricavare delle tattiche di gestione.

Tutte le relative scelte, descritte nello schema, non potranno prescindere

da interventi sulla struttura organizzativa. In primo luogo sarà

necessario agire sul personale in quanto la partecipazione di tutti

i dipendenti diverrà elemento fondamentale di successo e quindi

dovranno pianificarsi dei corsi di formazione e delegarsi funzioni

e responsabilità per motivare il lavoro.

Inoltre si dovrà progettare un sistema di controllo e dì

informazione interna, applicato all'elaboratore elettronico, che fornisca

a coloro i quali devono prendere decisioni, dati in tempo reale sui

risultati della gestione.

Un'analisi retrospettiva della redditività nelle sue componenti

e della soddisfazione della clientela sarà infine importante

per valutare l'efficienza dell'istituto di Credito.

Il progetto descritto non è certamente semplice da applicare

nè richiede tempi brevi, credo però che la via da seguire

sia sostanzialmente questa in quanto è l'unica in grado di

garantire allo stesso tempo risultati positivi sotto l'aspetto reddituale

e un indiscusso vantaggio concorrenziale.

In particolar modo nel mezzogiorno, con un approccio al mercato di

questo tipo, le banche locali potranno svolgere un ruolo attivo di

sviluppo economico e contemporaneamente saranno in grado di contrastare

l'aumentata aggressività delle concorrenti di maggiori dimensioni.